Risikolebensversicherung vergleichen

Hier können Sie die Beiträge zur Risikolebensversicherung berechnen und vergleichen:

- kostenlos und ohne Angabe von Name und Adresse

- exakt für Raucher und Nichtraucher unter Berücksichtigung des ausgeübten Berufs

- konkret für die gewünschte Versicherungssumme und -dauer

oder lassen Sie sich von uns beraten.

Risikolebensversicherungen vergleichenInhaltsverzeichnis

- Wann ist eine Risikolebensversicherung sinnvoll?

- Welche Versicherungssumme sollte vereinbart werden?

- Kann die Versicherungssumme nachträglich erhöht werden?

- Wie lang sollte die Versicherung vereinbart werden?

- Können Risikolebensversicherungen vorzeitig gekündigt werden?

- Ist für den Abschluss eine ärztliche Untersuchung erforderlich?

- Sind auf Auszahlungen Erbschaftsteuern zu entrichten?

- Worauf sollten unverheiratete Paare, Geschwister oder Freunde achten?

- Ist es meldepflichtig, wenn man während der Vertragslaufzeit zum Raucher wird?

- Worin unterscheiden sich Tarif- und Zahlbeitrag?

Wann ist eine Risikolebensversicherung sinnvoll?

Das Prinzip der Risikolebensversicherung ist einfach: Verstirbt die versicherte Person während der vereinbarten Versicherungsdauer (z.B. durch Unfall oder Krankheit), erhält der Bezugsberechtigte die vereinbarte Versicherungssumme. Dadurch können die Hinterbliebenen zumindest finanziell abgesichert werden. Die Risikolebensversicherung ist immer dann richtig, wenn mit geringstem finanziellen Aufwand eine hohe Hinterbliebenen-Vorsorge für Familienangehörige, Lebenspartner oder Geschäftspartner getroffen werden soll. Häufig wird sie auch von Banken als Sicherheit bei Immobilien- bzw. Baudarlehen gefordert.

Welche Versicherungssumme sollte vereinbart werden?

Bei dieser Frage ist die eigene finanzielle und familiäre bzw. geschäftliche Situation zu berücksichtigen – es gibt keine pauschale Empfehlung. Soll lediglich der Ehe- oder Lebenspartner abgesichert werden, wird häufig das 3- bis 5-fache des Jahresgehalts des Hauptversorgers empfohlen. Leben noch Kinder im Haushalt, sollte man eher vom 5- bis 6-fachen Jahresgehalt ausgehen. Bei bestehenden Darlehen muss die Darlehenshöhe zusätzlich berücksichtigt werden.

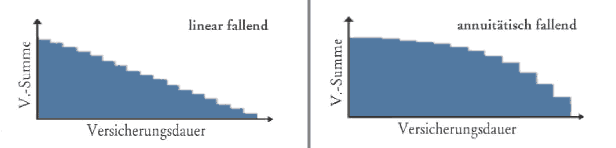

Bei einem klassischen RLV-Tarif bleibt die Versicherungssumme während der gesamten Laufzeit konstant. Für diese Versicherungen können Sie mit unserem

Online-Rechner bei Beiträge selbst berechnen und vergleichen. Insbesondere zur Absicherung von Immobiliendarlehen und Geschäftskrediten können aber auch

Varianten mit annuitätisch oder linear fallender Versicherungssumme sinnvoll sein. Wünschen Sie hierzu Angebote, berechnen wir Ihnen diese gern.

Zur Finanzierung von Eigenheimen und Eigentumswohnungen werden meist Annuitätendarlehen vergeben. Deshalb eignet sich für deren Absicherung eine Variante mit annuitätisch fallender Versicherungssumme.

Kann die Versicherungssumme nachträglich erhöht werden?

Es gibt nur wenige RLV-Tarife, bei denen zu bestimmten Anlässen (z.B. Heirat, Geburt eines Kindes usw.) eine Erhöhung der versicherten Summe ohne erneute Gesundheitsprüfung möglich ist. Dabei handelt es sich vorrangig im Premium-Tarife, die dann auch etwas teurer sind (z.B. der Tarif „Eagle Star RisikoLeben-top“ der Zurich Life). In den meisten Fällen wird man eine zusätzliche Risikolebensversicherung beantragen und dabei wieder die Fragen zur Gesundheit beantworten müssen. Haben sich dann schon gesundheitliche Beschwerden eingestellt, kann ein Neuabschluss aber sehr teuer (höheres Eintrittsalter und evtl. noch Risikozuschläge) oder auch unmöglich werden.

Wie lang sollte die Versicherung vereinbart werden?

Die Versicherungsdauer ist ein beitragsbestimmender Vertragsbestandteil und kann bei den meisten Tarifen nicht nachträglich verlängert werden. Deshalb sollte man die Versicherungsdauer keinesfalls zu kurz wählen. Anderenfalls müsste man nach Ablauf der zu kurz vereinbarten Risiko-LV wieder einen Neuabschluss beantragen. Und das kann – wie bereits gesagt – wegen des höheren Eintrittsalters und eventueller gesundheitlicher Beschwerden teuer oder auch unmöglich werden.

Ist die benötigte Versicherungsdauer ungewiss, kann eine Risikolebensversicherung mit risikoadäquaten Beiträgen und maximaler Dauer sinnvoll sein. Auch solche Varianten werden mit unserem Rechner berechnet und dargestellt.

Können Risikolebensversicherungen vorzeitig gekündigt werden?

Ja – Sie können Ihre Risikolebensversicherung in der Regel mit einer Kündigungsfrist von einem Monat zum Ende eines Versicherungsjahres schriftlich kündigen. Haben Sie eine monatliche Zahlweise vereinbart ist eine Kündigung auch mit Frist von einem Monat zum Monatsende möglich, frühestens jedoch nach Ablauf des ersten Versicherungsjahres.

Ist für den Abschluss eine ärztliche Untersuchung erforderlich?

Meist reicht für die Beantragung die wahrheitsgemäße und vollständige Beantwortung der Gesundheitsfragen im Antrag. Bei bestimmten Vorerkrankungen werden unter Umständen noch ergänzende Angaben oder ein Bericht des behandelten Arztes notwendig. Erst bei Versicherungssummen über 200.000 € bzw. über 400.000 € (je nach Versicherungsgesellschaft) oder bei einem höheren Eintrittsalter werden grundsätzlich ärztliche Untersuchungen erforderlich.

Bei unserem Vergleich zeigen wir an, ob der Versicherer bei Ihrem Eintrittsalter und der gewünschten Versicherungssumme grundsätzlich eine ärztliche Untersuchung fordert.

Sind auf Auszahlungen Erbschaftsteuern zu entrichten?

Die Auszahlung der Todesfall-Leistung ist zwar einkommensteuerfrei. Sie unterliegt jedoch der Erbschaftsteuer, wenn sie ein Dritter aufgrund des Bezugsrechts erhält. Bei verheirateten Ehepartnern ist dies bei kleinen und mittleren Versicherungssummen meist unproblematisch, da diese mit 500.000 € einen relativ hohen Erbschaftsteuerfreibetrag haben.

Unverheiratete Paare, Geschwister, Freunde und Geschäftspartner haben jedoch nur geringe Erbschaftsteuerfreibeträge. Hier kann die Erbschaftsteuer bei ungünstiger Vertragsgestaltung zu einer ungeplanten finanziellen Lücke führen.

| Erbschaftsteuerfreibeträge: | |

|---|---|

| Ehepartner und Lebenspartner einer eingetragenen Lebenspartnerschaft | 500.000 € |

| Kinder | 400.000 € |

| Enkelkinder | 200.000 € |

| Eltern und Großeltern | 100.000 € |

| unverheiratete Paare, Geschwister, Stiefeltern, Schwiegerkinder, Schwiegereltern, Freunde usw. | 20.000 € |

Nur wenn im Todesfall der versicherten Person der Versicherungsnehmer die Leistung erhält, ist sie nicht erbschaftsteuerpflichtig. Soll also ein unverheirateter Partner, Bruder, Schwester, Freund oder Geschäftspartner abgesichert werden, sollte dringend auf eine zweckmäßige Vertragsgestaltung. geachtet werden.

Übersteigen Versicherungssumme und sonstige Vermögenswerte den Freibetrag von 500.000 €, sollten sich auch Ehepartner „über kreuz“ versichern.

Warum sollten sich unverheiratete Paare „über kreuz“ absichern?

Damit im Versicherungsfall keine Erbschaftsteuern anfallen, sollte die Risikolebensversicherung so abgeschlossen werden, dass der Versicherungsnehmer die Todesfallleistung erhält.

Nehmen wir an, Person A soll finanziell abgesichert werden, falls Person B verstirbt. Dann muss selbstverständlich Person B versicherte Person sein und die Gesundheitsfragen im Antrag beantworten. Aber Person A schließt den Vertrag als Versicherungsnehmer ab und tritt gleichzeitig auch Beitragszahler und Bezugsberechtigter auf.

Tritt bei dieser Konstellation der Versicherungsfall ein, erhält Person A die Versicherungsleistung nicht auf Grund des Bezugsrechts, sondern als Versicherungsnehmer. Dadurch ist die Auszahlung von der Erbschaftsteuer befreit.

Soll eine gegenseitige Absicherung erreicht werden, schließt Person B eine weitere Risikolebensversicherung ab und versichert darin das Leben der Person A. Beide Personen hätten sich dann „über kreuz“ versichert.

Diese Vorgehensweise ist beispielsweise auch für Geschwister, Freunde und Geschäftspartner empfehlenswert.

Unverheiratete Partner sollten auch eine Risikolebensversicherung auf zwei verbundene Leben vermeiden. Zwar können sich hierbei beide Partner kostengünstig in einem Vertrag gegenseitig versichern – es kann aber immer nur einen Versicherungsnehmer geben. Verstirbt aber genau dieser, wird die Auszahlung immer erbschaftsteuerpflichtig.

Ist es meldepflichtig, wenn man während der Vertragslaufzeit zum Raucher wird?

Wer einen Nichtrauchertarif abgeschlossen hat, zahlt für seinen Versicherungsschutz i.d.R. deutlich niedrigere Beiträge. Wird die versicherte Person während der Versicherungsdauer zum Raucher, stellt dies eine Gefahrerhöhung dar. Deshalb wird die versicherte Person eines Nichtrauchertarifs meist in den Versicherungsbedingungen verpflichtet, eine Änderung des Raucherstatus nachzumelden. Es erfolgt dann eine Umstellung in den Rauchertarif mit entsprechend höheren Beiträgen. Kommt der Versicherte dieser Anzeigepflicht nicht nach, kann im Versicherungsfall die Leistung je nach Tarif gekürzt oder auch verweigert werden.

Worin unterscheiden sich Tarif- und Zahlbeitrag?

Wenn Sie Risikolebensversicherungen vergleichen, sollten Sie auf Tarif- und Zahlbeitrag achten. Der Tarifbeitrag ist der vorsichtig kalkulierte Beitrag, um dauerhaft alle Kosten und Versicherungsfälle bezahlen zu können. In der Praxis entstehen dadurch Überschüsse, die mit dem Tarifbeitrag verrechnet werden. Daraus ergibt sich der tatsächlich zu zahlende Zahlbeitrag.

Da jedoch die Überschüsse nicht für die gesamte Beitragszahlungsdauer garantiert werden können, kann sich der Zahlbeitrag durchaus ändern – im Extremfall bis zur Höhe des Tarifbeitrags.

Achten Sie beim Berechnen und Vergleichen von Risikolebensversicherungen nicht nur auf den Zahlbeitrag. Er ist nicht für die gesamte Vertragsdauer garantiert und kann sich erhöhen, falls sich die Überschüsse reduzieren.